Каталог решений для БЭСТ-5

Практические примеры работы с БЭСТ-5, QlikView, Jedox PALO, 1С

Вы здесь

8.1 Проводки, порождаемые бизнес-процессом и настройка участвующих в нем модулей.

Рассмотрим более подробно проводки, которые должны делаться в типовых операциях, отмеченных на приведенной схеме. При этом для обозначения сумм проводок мы стараемся использовать те же обозначения, которые используются в программе.

1. Получение подотчетных сумм в кассе на хозяйственные нужды. Проводка может быть привязана только к моменту формирования расходного кассового ордера, выполняется на всю сумму документа S, и имеет корреспонденцию

ДТ 71 КТ50 S

На счете 71 обычно заводятся одноуровневые аналитические счета, по одному на каждое подотчетное лицо. Иногда приходилось наблюдать попытку разделить полученные суммы в соответствии с их предназначением, например, на командировочные расходы, на ГСМ, на закупку ТМЦ. Отношусь к ним достаточно скептически. Эта дополнительная дифференциация мало что дает для практики финансового управления, но порождает достаточно большие технологические проблемы, поскольку чаще всего предвидеть, как будут потрачены полученные суммы, достаточно сложно. Кроме того, такая попытка представляется сомнительной из принципиальных соображений. Бухгалтерский учет должен отражать факты хозяйственной деятельности, а не намерения тех или иных лиц.

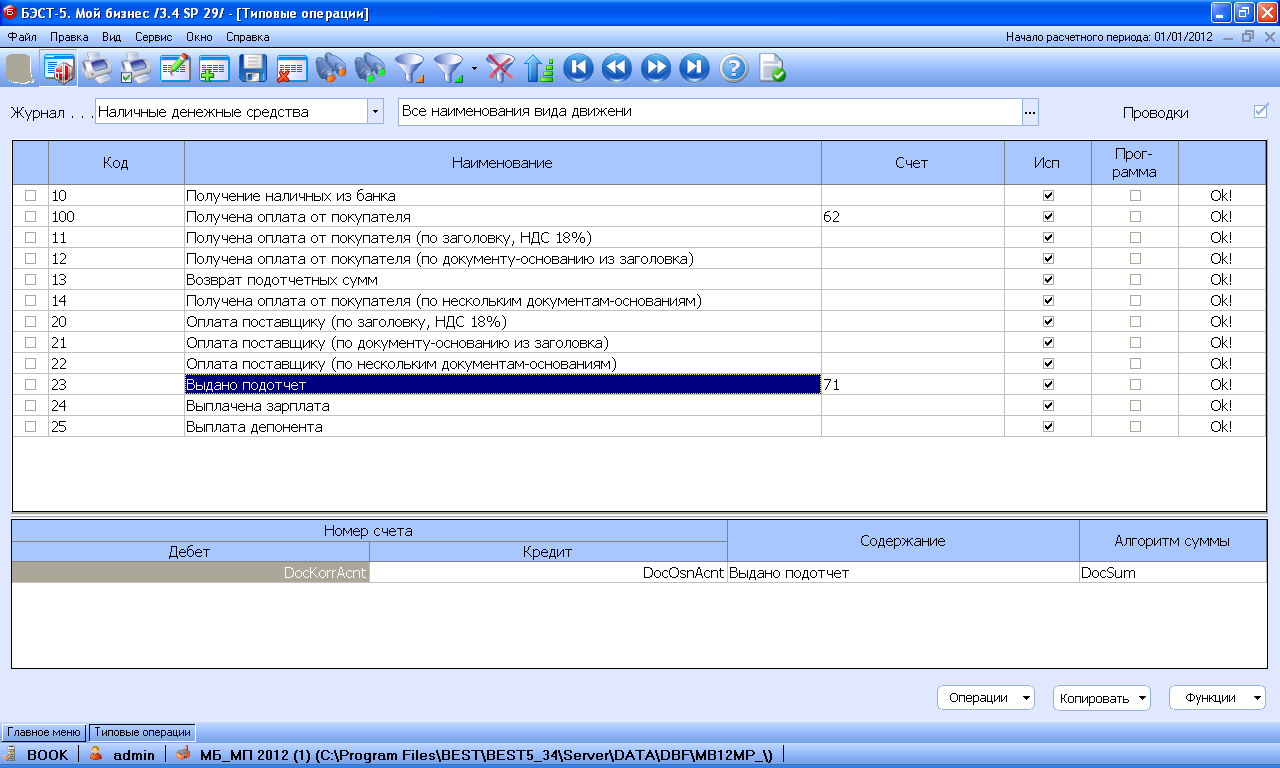

Настройка этой типовой операции делается в модуле «Денежные средства». Лучше всего модуль выбрать в левой части экрана, тогда в правой части не будут присутствовать лишние пункты меню. Как и во всех модулях, в нем присутствуют пункты, соответствующие настройке и заполнению основных справочников. В правой части выбирается «Справочники» - «Типовые операции». На экране появляется окно, показанное на рис. 17. Если в левой верхней части экрана в поле «Журнал» выбрать «Наличные денежные средства», в списке появляются типовые операции, управляющие работой с наличными деньгами. Название поля в данном случае достаточно условно и не соответствует никакому реальному журналу, ведущемуся в кассе.

Рис. 17

Выбирается типовая операция «Выдано под отчет». В нижней части экрана показано, какие проводки предусмотрены в этой типовой операции. Это так называемые шаблоны проводок. В полях, характеризующих проводку, могут использоваться параметры, с помощью которых значения этих полей будут вычисляться автоматически.

Настройка типовой операции содержит средства, позволяющие в определенной мере корректировать алгоритмы формирования проводок. Возможности такой корректировки в разных модулях программы разные. В последнее время разработчик их активно расширяет. Например, появляется возможность писать специальные программы для формирования различных параметров проводки. С одной стороны, это расширяет возможности адаптации программной системы под особенности конкретной системы учета. С другой стороны, усложняет методику такой адаптации. На взгляд автора, здесь очень важно соблюсти некий баланс, и не переходить грань, за которой адаптацию программы сможет проводить только специально обученный программист.

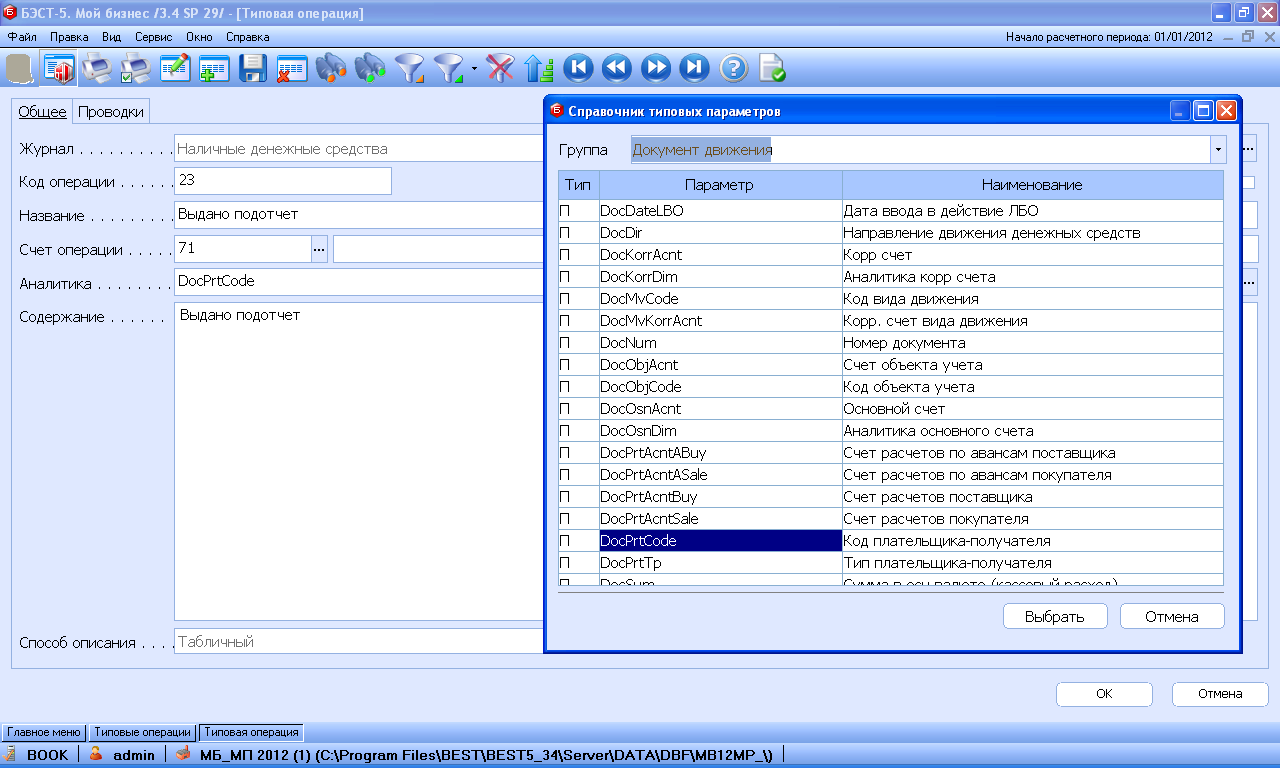

Двойным щелчком мыши или клавишей Enter в нижней части экрана можно просмотреть шаблон проводки подробно. Но корректировать настройку типовой операции можно только сделав это действие в верхней части экрана. При этом разворачивается форма ввода, приведенная на рис. 18. Поля «Код операции» и «Название» заполняются произвольным образом. Поле в правом верхнем углу экрана предназначено для выбора из справочника вида движения денежных средств. Выбираем «Р – сотруднику подот/сумм».

Счет операции можно указать непосредственно, можно – вычислить с использованием ряда параметров. С этой целью в запросе, изображенном на рисунке, выбирается «Параметры к типовым проводкам». В дальнейшем указанный здесь счет операции можно будет использовать при формировании проводок.

Рис. 18

Такой же запрос появляется при заполнении поля «Аналитика». Здесь вычислять шифр аналитического счета нужно практически всегда. Параметры, которые можно использовать для этих целей, распределены по нескольким группам. Названия групп и параметров, возможно, будут корректироваться.

Сначала выбирается группа, чаще всего – «Документ движения». Затем – параметр, который будет использован для определения шифра. В нашем случае выбран параметр DocPrtCode – «Код плательщика – получателя». Он обеспечивает заполнение поля табельным номером сотрудника, поскольку именно справочник сотрудников используется в виде движения денежных средств «Р – сотруднику подот/сумм», в котором и будет использоваться данная типовая операция.

Рис. 19

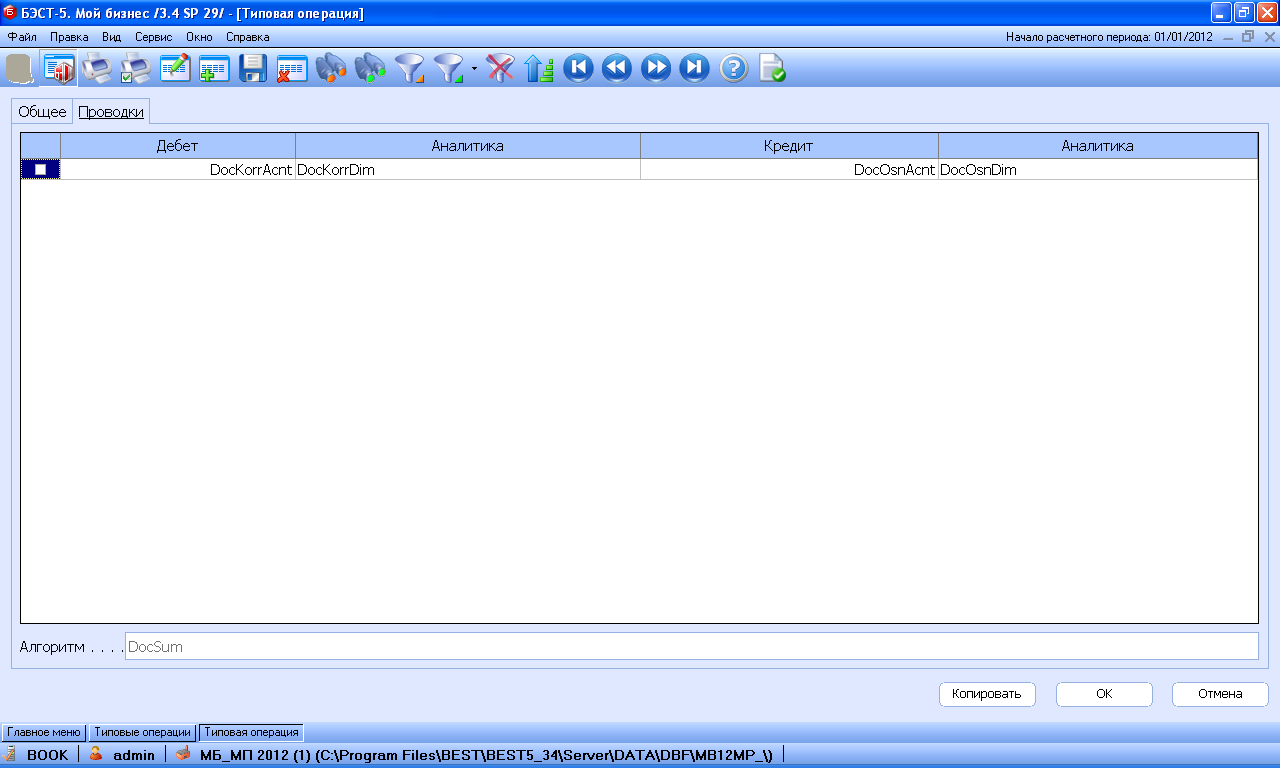

Для настройки конкретных проводок следует перейти на закладку «Проводки».

Рис. 20

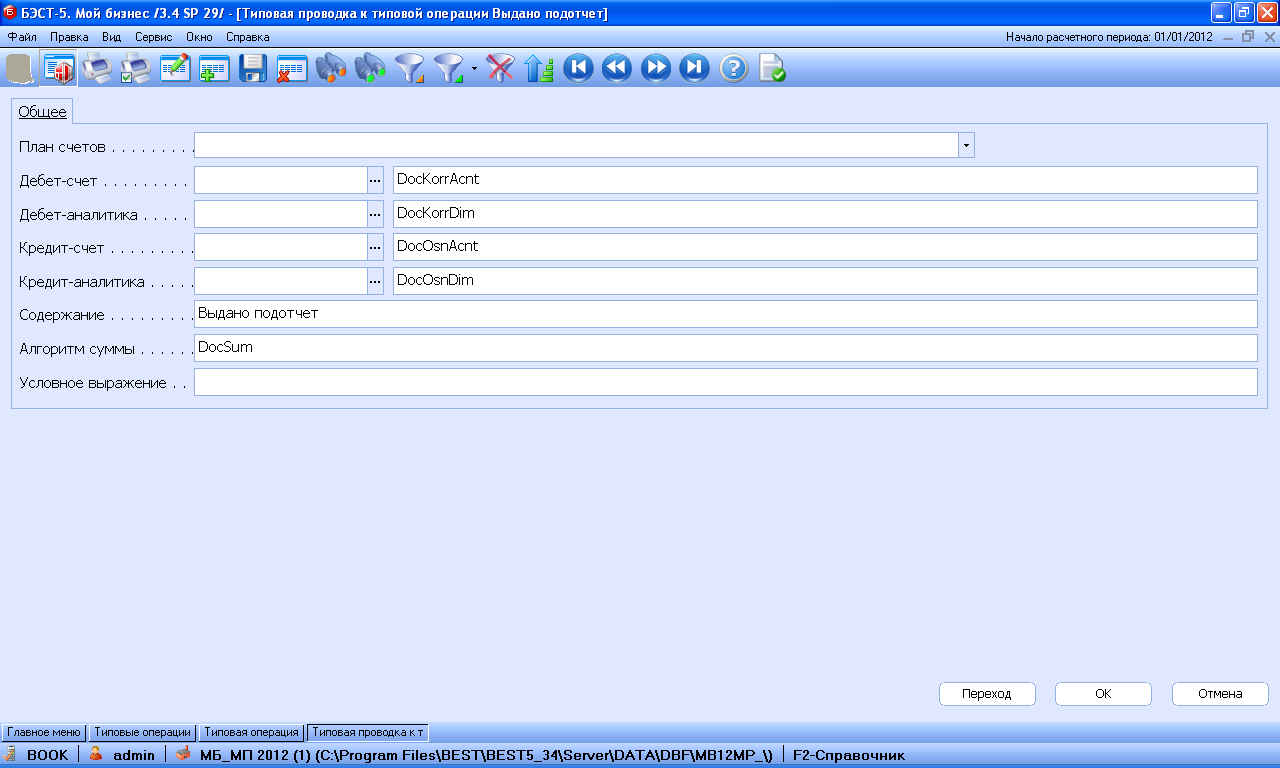

Для корректировки каждой проводки разворачивается специальное окно, представленное на рис. 21. В этом окне видно, что все поля проводки вычисляются с использованием параметров из группы «Документ движения». Счет операции в этой группе фигурирует под названием корреспондирующего счета. Так что DocKorrAcnt в данном случае – это счет 71. DocKorrDim – табельный номер сотрудника. DocOsnAcnt – основной счет, т.е. счет кассы. Аналитические счета на счете кассы мы заводить избегаем, принимая во внимание упомянутое ранее нежелание отражать в бухгалтерском учете намерения и мечты тех или иных сотрудников. Хотя видимость их учета должна быть согласно нормативным документам.

Сумма проводки также переносится без изменения из расходного кассового ордера. При выборе параметра из справочника следует иметь в виду, что он располагается слева и закрывает названия полей. При этом, если убрать справочник, происходит выход из режима корректировки шаблона проводки.

Таким образом, процесс настройки типовой операции в модуле «Денежные средства», является достаточно многоступенчатым. В процессе настройки приходится проходить через 4-5 экранных форм, которые последовательно сменяют друг друга. Отчасти это связано с используемым в модуле интерфейсом, отчасти – с распространившейся среди программистов в последнее время точкой зрения, что пользователю вообще не нужно перенастраивать программу.

С другой стороны, настройка типовых операций делается не так уж часто, поэтому производительность труда в этих операциях менее важна, чем в операциях непосредственно с первичными документами.

Рис. 21

2. Перевод оплаты поставщику через банк. Делается в момент получения из банка выписки из расчетного счета, в которой присутствует строка, соответствующая факту перевода оплаты, в корреспонденции

ДТ 60 КТ 51 S

В нашем платежном поручении на выполнение этой операции будет присутствовать и сумма НДС, входящая в состав платежа. Тем не менее, все бухгалтерские последствия этого обстоятельства проявятся либо при оприходовании оплаченного товара на склад, либо после регистрации авансовой счет-фактуры, полученной от поставщика.

Часть суммы платежа, которая составляет аванс уплаченный, может быть определена автоматически, при нажатии на кнопку «Фактура» в процессе оформлении банковской выписки. Соответственно, и проводки, связанные с возмещением НДС, будут сделаны на эту сумму после формирования записи в книгу покупок.

Что считать авансом, определяется в модуле «Расчеты с партнерами». Там для группы партнеров, например, «Поставщики», можно выбрать один из двух способов определения сальдо расчетов – «по партнеру» или «по сделке». В первом случае аванс эквивалентен кредитовому сальдо расчетов с партнером. Этот способ определения аванса является, на взгляд автора, наиболее естественным, и более выгодным в налоговом отношении. Второй способ требует дополнительной настройки того, что понимается под сделкой. Он порождает определенные двусмысленности, в том числе и при конфликтах с налоговыми органами.

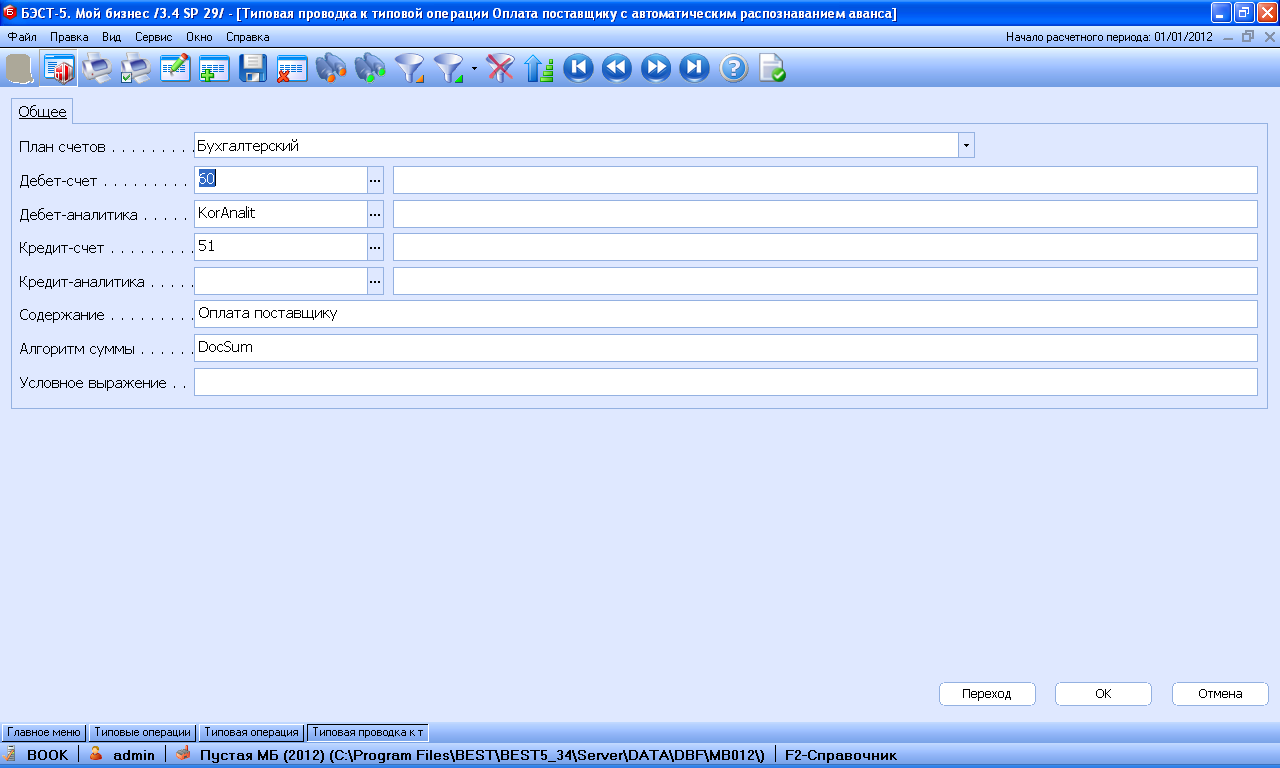

Настройка операции выполняется в модуле «Денежные средства». Технология настройки совершенно аналогична рассмотренной в п.1. В поле «Журнал» выбирается «Безналичные денежные средства». Выбирается типовая операция «Оплата поставщику с автоматическим распознаванием аванса». Такое название дано операции, чтобы подчеркнуть то обстоятельство, что пользователь не дожжен заботиться о том, чтобы определить, есть или нет в составе платежа аванс. Программа сделает это автоматически.

В этой типовой операции, в отличие от предыдущей, счета дебета и кредита вычислять не будем, а укажем непосредственно (рис. 22).

Рис. 22

Для определения шифра аналитического счета поставщика логичнее всего использовать параметр DocPrtCode – «Код плательщика – получателя», из группы «Документ движения». Поскольку в этом виде движения получателем является наш поставщик, этот параметр обеспечит передачу из строки банковской выписки его номера в справочнике партнеров. Но можно использовать и параметр KorrAnalit «Аналитика счета типовой операции» из группы «Проводка».

В платежном поручении обязательно следует указывать НДС в составе платежа. Вычисление этой суммы делается с помощью так называемой «Налоговой модели», которая настраивается в модуле «Общие данные», и указывается в платежном поручении. Эта сумма сохраняется при регистрации банковской выписки, и используется в дальнейшем, при формировании авансовой счет-фактуры. Сохраняется и исходная налогооблагаемая база, равная сумме платежа. По этой причине, в данном случае, вместо параметра DocSum из группы «Документ движения, можно использовать параметр TaxBase из группы «Налоги по документу». Использование разных параметров не вызвано необходимостью, и сделано только с целью показать, что настройку типовых операций можно делать разными способами, как простыми, так и сложными.

Настройка проводок, соответствующих зачету НДС с аванса уплаченного, вынесена, как было отмечено выше, в типовую операцию 7.

3. При оприходовании на склад товара, полученного от плательщика НДС, делаются три проводки

ДТ 41 КТ 60 SP-SNDS

ДТ 19 КТ 60 SNDS

ДТ 6803 КТ 19 SNDS

Где SP – сумма накладной, SNDS – сумма НДС. Экономический смысл их простой. Сумма, уплаченная поставщику, делится на две части. По цене приобретения за вычетом НДС товар приходуется на склад, а сумма НДС, уплаченная в составе цены купленного товара, хранится на специальном счете, 19, в течение некоторого времени. До 01.01.2006 это было время между оприходованием товара и его оплатой (если оплата позже). Соответственно, вторая проводка, которую часто называют «зачетом НДС» делалась в момент оприходования товара, а третья – при наступлении наиболее позднего события из оплаты и оприходования. Третью проводку называют ещё «возмещением НДС».

После 01.01.2006г. обе проводки всегда делаются в один момент времени, так что, в принципе, счет 19 оказывается вообще ненужным. Возможно, когда-нибудь это поймут и бывшие двоечники из министерства финансов.

В принципе, стоимость поступления товара на склад может формироваться и по более сложному алгоритму. Кроме того, ее нужно посчитать отдельно от суммы проводки для использования в специализированном модуле складского учета. Делается это с помощью специального аппарата – моделей калькуляции закупок.

Таким образом, в модулях складского учета надо использовать два справочника. Справочник типовых операций, где регулируются поводки, связанные с регистрацией приходной накладной, и справочник моделей калькуляции закупок, где настраиваются алгоритмы формирования складских цен. Результат работы моделей калькуляции можно использовать и при формировании проводок.

Все три проводки можно привязать к накладной, а не к счету-фактуре или записи в книгу покупок. В этом есть определенный смысл. Ведь именно накладная является главным юридическим документом, содержащим печати и подписи двух сторон. Кроме, того, в привязке трех проводок к одному первичному документу есть определенные технологические преимущества, хотя бы потому, что именно в модулях складского учета хранится информация о том, какие ТМЦ по какой ставке НДС облагаются.

Тем не менее, как уже было упомянуто, в этой книге предлагается другое решение, неоднократно опробованное на практике. Однозначно связать операцию формирования записи в книгу покупок и проводку в дебет счета 6803. Так что третью проводку мы вынесем в типовую операцию 8. Остается решить, что делать со второй проводкой. В принципе, возможна ситуация когда НДС в накладной присутствует, а счета-фактуры нет (или она «неправильно оформлена»). Тогда уплаченный в составе цены НДС не только не удастся возместить, но с него придется еще и заплатить налог на прибыль. Так что не станем привязывать вторую проводку к записи в книгу покупок, а оставим ее в типовой операции 3.

Тогда проводки в этой операции будут иметь вид

ДТ #1 КТ #2 S

ДТ 19 КТ #2 SNDS

Где S=SP-SNDS – цена поступления товара на склад. В таком виде эта типовая операция использует модель калькуляции для вычисления складской цены. В этих формулах используется еще одна возможность, предоставляемая программой. Счет расчетов с партнером можно указать в заголовке типовой операции. Тогда он может автоматически быть подставлен в проводку, если обозначить его как #2. Аналогичным образом, счет складского учета, указываемый в настройке основных счетов, можно обозначить как #1. Если в схеме хранения материальных запасов предусмотрено хранение разных материальных ценностей на разных счетах бухгалтерского учета, вместо первой проводки автоматически формируется несколько проводок, каждая – на свой счет складского учета и на свою сумму.

Возможно, в процессе развития компьютерных технологий управления, появятся и другие варианты. Важно лишь, чтобы они делались не бездумно, а после тщательного взвешивания всех «за» и «против».

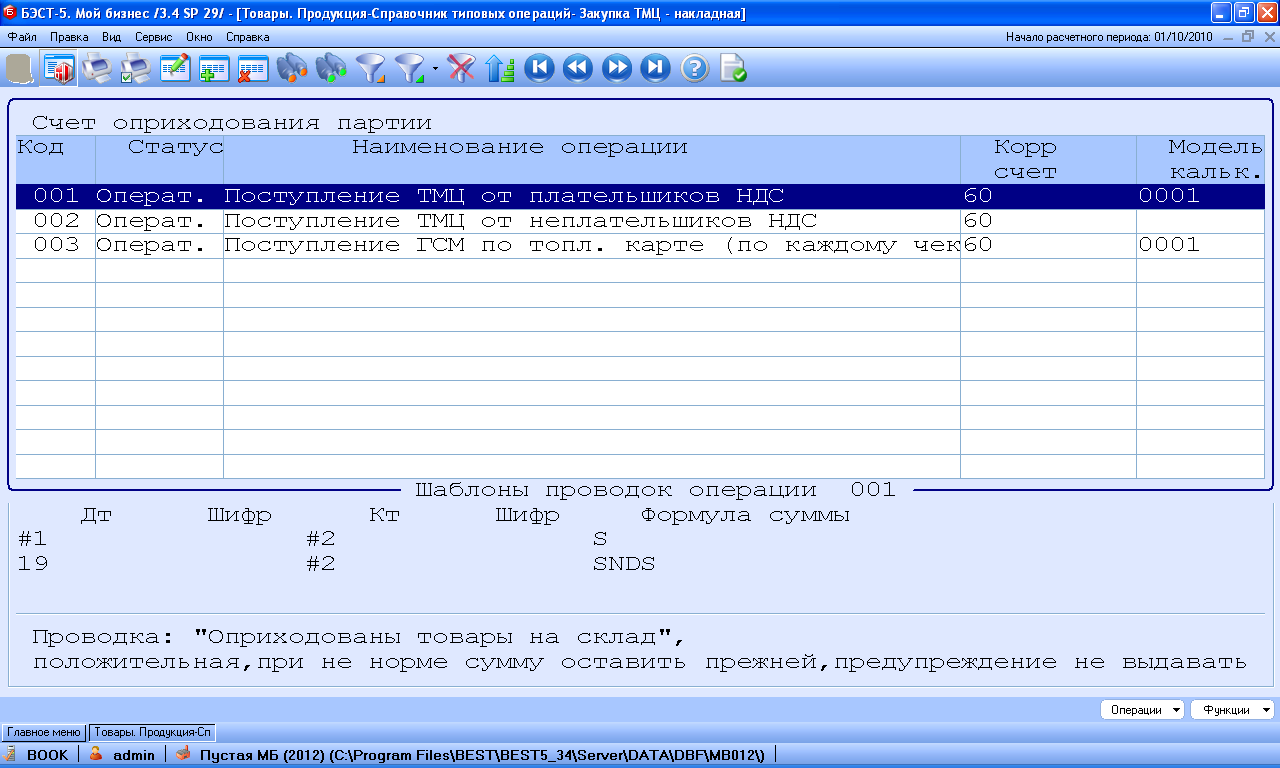

Настройка этой типовой операции делается в модуле «Товары. Продукция», п. «Настройка, справочники» - «Основная настройка» - «Справочник типовых операций». Типовые операции сгруппированы по видам движения, выбирается вид «Закупка ТМЦ – накладная». Экран настроек изображен на рис. 23. Переход между верхней и нижней частью экрана осуществляется клавишей Tab.

Рис. 23

4. Оприходование на склад товара, полученного от неплательщика НДС. В этом случае должна быть сделана одна проводка, на всю сумму документа S

ДТ 41 КТ 60 S

Моделью калькуляции можно не пользоваться; если модель не указана, цена поступления на склад равна цене поставщика. В шаблоне проводки здесь тоже лучше использовать формулу

ДТ #1 КТ #2 S

Эта типовая операция изображена на том же рисунке. 5.

Как уже было отмечено, в ряде случаев, особенно при закупке ТМЦ за наличные в розничной торговле, вместо накладной на перемещение материальных ценностей выдается специальный документ – товарный чек. Он выполняет те же функции, что и накладная, но не содержит упоминания о получателе ТМЦ. По этой причине, обычно и поставщика не рассматривают как отдельное лицо в бухгалтерском учете нашей фирмы. Поставщиком в этом случае считается наш сотрудник, получивший ранее подотчетную сумму. Сам же товарный чек заносится как накладная от поставщика – сотрудника, и сопровождается проводкой

ДТ 41 КТ 71 S

При регистрации товарного чека необходимо также иметь доступ к справочнику аналитических счетов на счете 71. То, какой справочник будет доступен при оформлении первичного документа, определяется настройкой видов движения в пункте меню «Настройка, справочники» - «Дополнительная настройка» - «Настройка видов движения». Точнее, там можно задать использование одного из нескольких стандартных системных справочников. По этой причине в базовой настройке, используемой в этой книге, присутствуют два вида движения – «Закупка ТМЦ - накладная» и «Закупка ТМЦ - товарный чек». В первом виде используется справочник партнеров, во втором – справочник сотрудников.

Тогда формула в шаблоне проводки имеет тот же вид, что и в операциях 3, 4, но в заголовке типовой операции в качестве корреспондирующего счета следует указать счет 71.

Таким образом, настройка типовых операций 3–5 производится в справочнике типовых операций из модуля «Товары. Продукция», где должны присутствовать, по крайней мере, три операции: «Поступление ТМЦ от плательщиков НДС», «Поступление ТМЦ от неплательщиков НДС» и «Поступление ТМЦ от подотчетных лиц». Если используется специальный модуль «Сырье. Материалы», аналогичные типовые операции должны присутствовать и в нем. В любом случае, счет хранения, 41 или 10, лучше не указывать явно, а воспользоваться возможностью автоматического определения этого счета из схемы хранения ТМЦ.

Отдельно следует остановиться на накладной с НДС, полученной при закупке за наличные. В некоторых фирмах приходилось наблюдать, что иной раз в этом случае тоже делается проводка в дебет счета 71, только на сумму за вычетом НДС. Это представляется не вполне корректным, т.к. накладная и счет-фактура получены от юридического лица, а поставщиком будет считаться лицо физическое. Видимо, правильнее все же регистрировать эту накладную, как обычное поступление ТМЦ от партнера. Но тогда где-то нужно сделать проводку ДТ 60 КТ 71, соответствующую перемещению наличных из кармана подотчетного лица в кассу поставщика.

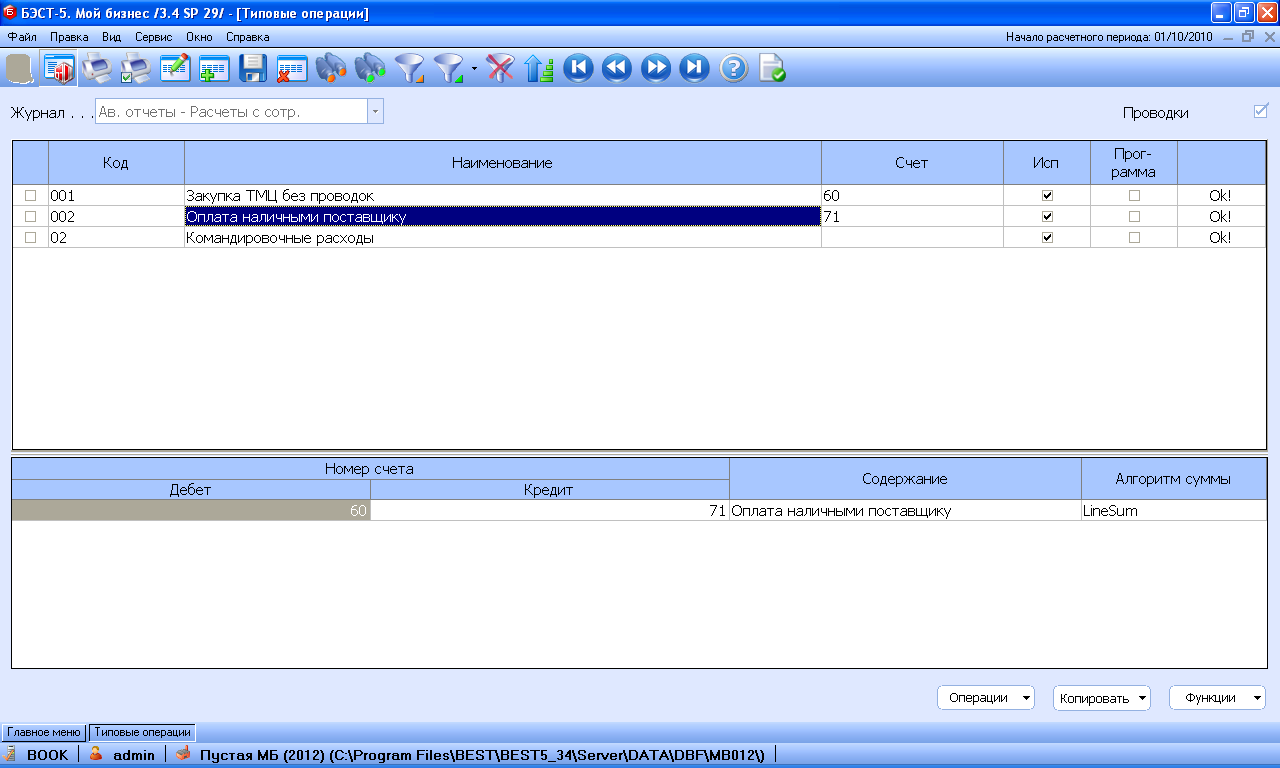

Как можно заметить, проводка в кредит счета 71, соответствующая закупке ТМЦ за наличные без зачета НДС, делается в складских модулях. Поэтому, по большому счету, при закупке ТМЦ за наличные авансовый отчет становится излишним документом. Тем не менее, он должен оформляться. Поэтому в типовых операциях для заполнения строк авансового отчета присутствует операция «Закупка ТМЦ без проводок». Иногда делаются попытки формировать проводки на счета складского учета из авансового отчета. Такая практика, во всяком случае, в автоматизированных системах, включающих в себя специализированные модули складского учета, представляется нерациональной. Если проводки на счета складского учета делаются не в складских модулях, это, как будет видно из дальнейшего, существенно затрудняет контроль и диагностику бухгалтерской системы. Так что, пожалуй, в связи с закупкой материальных ценностей в модуле «Расчеты с сотрудниками» имеет смысл иметь только одну типовую операцию с проводками.

6.Оплата наличными поставщику, с корреспонденцией

ДТ 60 Кт71 S

Настройка этой типовой операции производится в модуле «Расчеты с сотрудниками», и показана на рис. 24. Полная настройка типовой операции производится путем последовательного раскрытия еще трех экранных форм. При настройке заголовка типовой операции и проводки можно использовать параметры, объединенные в две группы – «Авансовый отчет» и «Строки авансового отчета».

Рис. 24

Впрочем, вопрос о связях авансовых отчетов с модулями складского учета в автоматизированный системах совсем не прост, и требует дополнительного исследования [1]. Для тех закупок, в которых в качестве поставщика выступает подотчетное лицо, при обработке авансовых отчетов применяется типовая операция, не содержащая никаких проводок – «Закупка ТМЦ без проводок». Вместо применения этой типовой операции можно просто не использовать никакую.

7.Эта типовая операция сопровождает запись в книгу покупок, которая порождена уплаченным авансом, подтвержденным «правильно оформленной» счет-фактурой, полученной от поставщика. Она используется всегда после формирования авансовой счет-фактуры. Как уже упоминалось, именно в момент ее формирования происходит автоматическое распознавание того, какая часть платежа представляет из себя аванс. Так что две проводки, соответствующие записи суммы аванса на забалансовый счет АВУ, и возмещению НДС с аванса, имеет смысл делать именно в этот момент времени. Эти проводки обсуждались в гл. 3. Если использовать те же обозначения, которые использовались разработчиками модуля «Книга покупок-продаж», где будут делаться эти проводки, формулы для их настройки примут следующий вид

ДТ АВУ RecSum

ДТ 6803 КТ 766 TaxSum

Здесь RecSum сумма записи в книгу покупок, TaxSum – сумма НДС, заносимая в книгу.

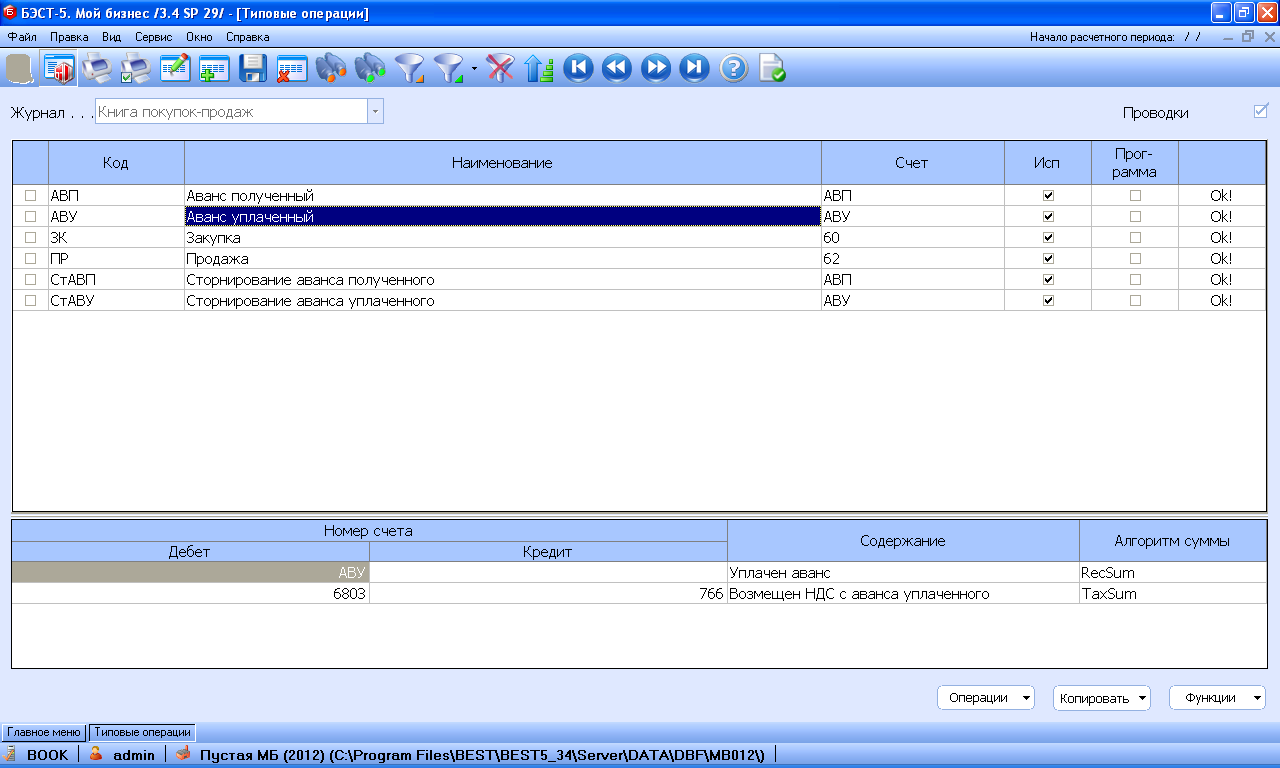

Начальный этап настройки типовой операции изображен на рис. 25. В базовой настройке эта операция имеет название «Аванс уплаченный».

Рис. 25

Для окончательной настройки типовой операции нужно, как и в модуле «Расчеты с сотрудниками», открыть последовательно еще три экранные формы. Сначала для настройки заголовка типовой операции, затем закладку «Проводки», затем – форму с настройкой собственно проводки. Такой порядок работы имеет определенные неудобства, поскольку надо помнить, какая информация была занесена в те формы, которые в настоящее время не видны. Однако разработчики почему-то считают, что множественность экранных форм, на которых располагается используемая информация, является положительным качеством интерфейса программы, и используют этот принцип во всех вновь разрабатываемых модулях.

Параметры, используемые при настройке операции, разбиты на несколько групп. Сначала выбирается группа, потом – параметр. Название параметра, используемое разработчиками, не всегда отражает его смысл с точки зрения специалиста в предметной области, поэтому после настройки типовой операции ее обязательно надо проверять на нескольких пробных документах, с тем, чтобы убедиться, что использование параметра дает ожидаемый результат.

8.Эта типовая операция также сопровождает запись в книгу покупок, но связана она с обычной счет-фактурой, полученной от поставщика. Соответственно, она имеет только одну проводку

ДТ 6803 КТ 19 TaxSum

В базовой поставке типовая операция имеет название «Закупка», и также представлена на рис. 25.

В результате выполнения операции 8 на крайней левой ветви схемы бизнес-процесса, возмещение НДС произведено дважды. Один раз – при регистрации авансовой счет-фактуры, второй – при регистрации счет-фактуры, сопровождающей накладную. Чтобы «нейтрализовать» второе возмещение НДС, российское законодательство предлагает весьма нетривиальный «фокус». Сделать запись на такую же сумму в книгу продаж. Иногда ее называют «сторнирующей». Но это не совсем так, поскольку обычно считается, что суммы сторнирующих записей должны быть отрицательными. Поскольку название применяется достаточно широко, используется оно и в программе. С этой записью тоже связана типовая операция.

9.Оприходование в счет ранее уплаченного аванса. Эта операция имеет и вторую проводку – в кредит забалансового счета АВУ, на всю сумму оприходования.

ДТ 6803 КТ 766 TaxSum

КТ АВУ TaxBase

Эта операция сопровождает запись в книгу продаж. На рис. 25 она обозначена как «Сторнирование аванса уплаченного». В тексте проводок применяется термин «Возмещение НДС» при формировании проводок в дебет счета 6803, не связанных с уплатой налога, и термин «Восстановление НДС», при формировании проводок в кредит счета, не связанных с начислением НДС при реализации.

При формировании записи в книгу продаж, соответствующей восстановлению ранее сторнированного НДС, доступна достаточно высокая степень автоматизации, особенно необходимая в тех случаях, когда сумма аванса и отгрузки не совпадают. Программа отслеживает остатки авансов, не закрытые документами оприходования.

Теперь мы можем проверить настройку упомянутых выше модулей в соответствии с предложенной схемой реализации документооборота.